Je constate de plus en plus d’ajustements fiscaux pour les auto-entrepreneurs. Malheureusement, cela est souvent dû à une simple erreur administrative lors de l’enregistrement de l’impôt sur le revenu. Les boîtes de remplissage sont difficiles à trouver et il y a plusieurs boîtes. D’une part, les autoéducateurs peuvent être sous différents régimes (BNC, BIC), et d’autre part, il existe deux taxes différentes selon ce que vous choisissez pour votre estime de soi. Pour chaque situation, le cadre à remplir lors de la production de déclarations de revenus en mai n’est pas le même. L’erreur dans le choix du cadre et de la taxe calculée peut varier de plusieurs centaines d’euros, expliquant la possibilité d’ajustement.

Plan de l'article

- Comment savez-vous de quel système fiscal vous dépendez et quel choix vous avez fait pour vos impôts ?

- Micro-entrepreneur : quel montant mettre dans quel cadre de déclaration de revenus (en ligne et à 2042C Pro) ?

- Boîtes spécifiques de la déclaration 2021 pour les microentreprises

- Déclaration d’impôt il y a 2 ans : nouvelles boîtes pour microentreprises payantes à la source

Comment savez-vous de quel système fiscal vous dépendez et quel choix vous avez fait pour vos impôts ?

Tout d’abord, sachez que dans cet article, je n’explique que comment remplir correctement la déclaration de revenus en trouvant le bon cadre. Si vous voulez connaître l’impact du choix fiscal, je l’ai développé ici : samopoduzetnik : devriez-vous choisir une exonération fiscale ou choisir un régime normal ? Pour comprendre quel cadre s’applique à votre remboursement d’impôt, vous devez déterminer la nature de vos revenus et le choix que vous avez fait lors de votre inscription à l’impôt. Vous devez disposer de ces deux informations pour produire correctement votre remboursement d’impôt.

A lire également : Maréchalerie : comment choisir une forge à gaz ?

Autonomie : avez-vous opté pour une exonération fiscale ou un régime normal ?

La première question clé est de savoir comment taxer.— Ou vous êtes en décharge : des taxes vous ont déjà été facturées. Vous continuerez à remplir la case de la déclaration de revenus, car l’impôt fait un certain calcul pour les autoéducateurs par paires ou avec d’autres revenus (voir : autocontractant d’un couple ou d’un employé : faites attention au calcul de l’impôt au taux effectif si vous décidez de prendre une exonération fiscale). Cette méthode de calcul augmente votre impôt sur le revenu, mais vous devez remplir la case sous la pénalité d’ajustement. — Ou vous êtes sur un plan normal : vous n’avez pas encore payé d’impôts. Vous remplirez ensuite une autre case sur le remboursement qui générera des taxes sur votre avis fiscal.

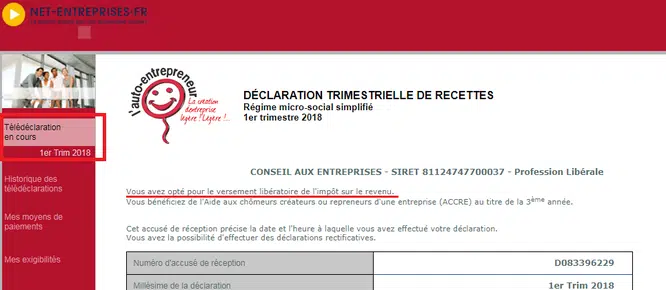

Combien vous dire que si vous confondez les boîtes, la différence sera énorme et se redressera douloureusement. Pour savoir si vous êtes sur le point d’abattage édition. Je vous invite à vous connecter à votre espace en ligne sur « autopoduzetnik » ou « netenterentreprise » et à cliquer sur la section « Télédéclaration en cours ». Vous verrez sur la ligne en haut si vous êtes ou non sur un déblocage fiscal. Ou il y a une expression : « Vous êtesa décidé d’exonérer les impôts » sur la photo ci-dessous. Ou ce n’est pas là, auquel cas vous êtes sous un régime normal. Une autre astuce consiste à regarder ses rapports de trafic mensuels/trimestriels. Ceux qui ont opté pour une taxe à la libération verront qu’ils sont taxés. Soit à un taux de 2,2 %, soit 1,7 %, soit 1 % selon votre activité.

A voir aussi : Plongez dans l'univers Myarkevia : innovation et efficacité à portée de main

Maintenant que vous connaissez votre mode d’imposition, vous devez déterminer la nature de vos revenus.

Micro-entrepreneur : vos revenus dépendent-ils de BNC ou de BIC ?

Selon votre activité, l’impôt classifiera vos revenus. Certains obtiennent « NCB : Noncommercial Profit ». D’autres ont des « BIC : avantages industriels » et commercial ». Il est important de savoir lequel d’entre eux s’applique à vous, car les réductions d’impôts ne sont pas les mêmes. Une personne qui perçoit des banques centrales nationales peut avoir une rémunération avant impôt. À partir de 34 % tandis que les autres avec BIC bénéficieront d’une réduction de 50 % (services et loyer meublé), voir jusqu’à 71 % (ventes de biens).peut se tromper à ce niveau sans distorsion fiscale. C’est la nature de votre activité qui conditionnera le régime alimentaire, vous ne pouvez pas choisir. Selon votre emploi au moment de l’inscription, Urssaf vous a enregistré tels que la fourniture de services BIC ou BIC ventes de biens ou BNC. Si vous ne savez pas dans quelle classe vous vous trouvez, vous avez quelques choix : — De manière générale, les BIC sont des activités et des services commerciaux, artisanaux, industriels (vente de biens, activités connexes) bâtiments, etc…). BNC sont des activités libérales du conseil ou des professions intellectuelles (conseil en entreprise, traducteur etc…). — Sur les documents de l’Urssaf, vous pouvez parfois trouver la mention de BNC ou BIC spécifiquement dans les rapports fiscaux. — Sur votre espace « samopoduzetnik », vous pouvez accéder à la section « Échange avec mon Urssaf » et « Statut comptable ». Alors, vous allez accès à un document PDF indiquant la nature des revenus à la page 2.

Maintenant que vous avez identifié la nature du revenu et de l’impôtchoix, on peut voir la déclaration de l’impôt sur le revenu.

Micro-entrepreneur : quel montant mettre dans quel cadre de déclaration de revenus (en ligne et à 2042C Pro) ?

Résolvons le premier problème : les auto-contrôleurs doivent remplir le chiffre d’affaires total de l’année dernière. Les autorités fiscales vont seulement les frais, il tiendra compte de la taxe sur la décharge payée l’année précédant la même etc… Quel que soit le cadre, vous indiquerez la quantité totale de l’image l’année dernière, il est impossible d’en refuser quoi que ce soit (c’est le principe et la limitation de l’estime de soi, on ne peut pas déduire les coûts fiscaux).

Vous avez opté pour une exonération fiscale : cases 5TA, 5 To ou 5TE

Les autoprofessionnels qui ont opté pour la taxe de libération devront remplir les boîtes de déclaration de revenus 2042C-Pro 5TA, 5 To et 5TE. 5TA : s’applique à ceux qui vendent des biens (BIC avec 71 % de réduction). 5 To : s’applique à ceux qui fournissent des services (BIC à 50%)réduction). 5TE : pour les bénéfices non commerciaux.

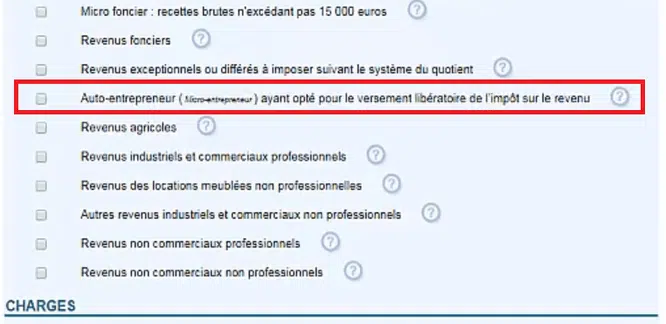

Pour trouver ces trois cases, vous devez faire attention à l’étape 3 de la déclaration de revenus en ligne sur « tax.gov » et vérifier le titre » Auto-duzetnik qui a opté pour l’exonération fiscale. » La vidéo est jointe à la fin de l’article montrant étape par étape.

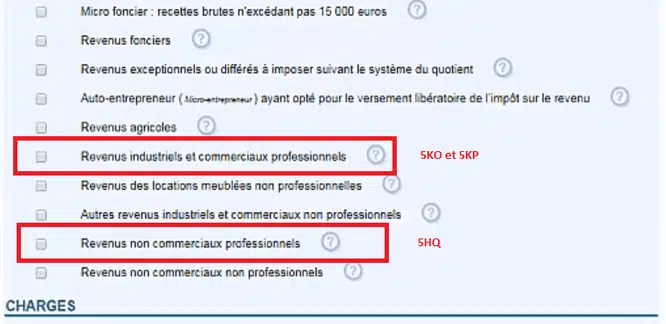

Vous n’avez pas pris d’exonération fiscale : cases 5KO, 5KP ou 5HQ

Les boîtes permettant de remplir la déclaration de revenus ne sont plus les mêmes. Ensuite, il sera nécessaire de trouver des boîtes 5KB, 5KP ou 5HQ forme 2042C-Pro. 5 Ko : s’applique à ceux qui vendent des biens (BIC avec 71 % de réduction). 5KP : s’applique à ceux qui fournissent des services (BIC avec 50 % de réduction). 5HQ : pour les bénéfices non commerciaux.

Pour accéder à ces boîtes, c’est un peu plus compliqué. Vous dépendrez également du profit industriel et commercial. Des cases de 5 Ko ou 5 KP apparaîtront si vous cochez le titre « Revenus industriels et commerciaux » à l’étape 3 de la déclaration de revenus en ligne. Ou vous comptez surprofits non commerciaux. Ensuite, vous devez cocher le titre « Revenus professionnels non commerciaux » pour afficher la case 5HQ.

Une fois cela fait, veuillez noter que vous devrez procéder à la soumission de remboursements mensuels ou trimestriels à l’URSAFF. Avant de regarder une vidéo ou d’arrêter la lecture, prenez le temps de lire le paragraphe suivant car il y a des fonctionnalités spéciales dans votre déclaration de revenus 2021.

Boîtes spécifiques de la déclaration 2021 pour les microentreprises

L’année 2020 a été spéciale avec COVID-19 et le soutien a été introduit pendant les rênes. La question se pose de savoir ce qu’il faut appliquer conformément au soutien reçu, et en particulier où le faire. Prenez le temps de lire ce sujet pour éviter une erreur qui coûterait cher. La déclaration de revenus 2021 apporte trois spécificités.

Une micro-entreprise devrait-elle accorder une aide au Covid collecté pendant la période de réexamen de la déclaration de revenus ?

L’aide reçue l’année dernière pendant la rétention ou après la fermeture de l’autorité administrative est exonérée d’impôt. Par conséquent, vous ne devez pas déclarer le Fonds de solidarité dans votre déclaration de revenus. Les montants collectés n’apparaissent nulle part sur la déclaration de 2021 ; prenez le temps de vérifier que cela n’est pas inscrit dans les revenus déclarés ou de créer un impôt pour rien.

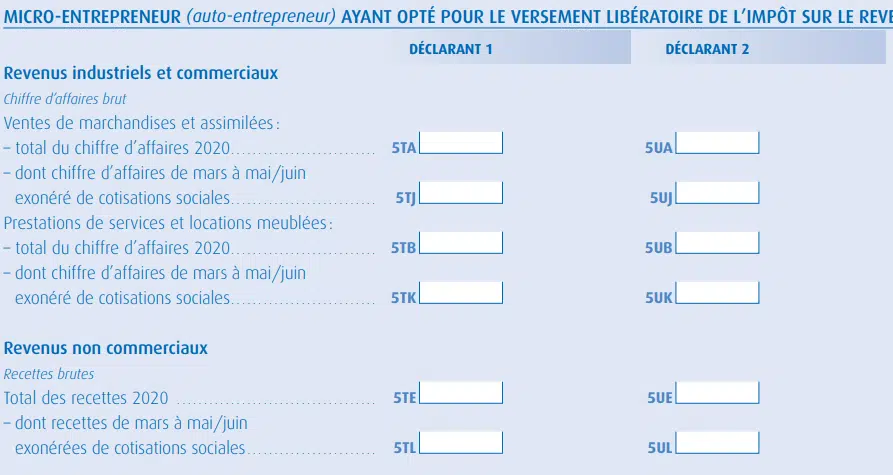

La mise en page des boîtes 5TJ, 5 To et 5TL à retour 2021 : qui doit les compléter ?

Les plus informés concluront que les entrepreneurs indépendants sont assujettis à une taxe de libération. Voir de nouveaux cadres avec les mots « y compris le chiffre d’affaires de mars à mai/juin exonéré de cotisations de sécurité sociale ». Nous voyons ces boîtes 5TJ, 5TK et 5TL ci-dessous.

Des titres assez mystérieux une fois que nous savons que les aides Covid sont exemptées et ne devraient pas être incluses… De plus, nous ne trouvons pas ces boîtes pourles micro-entreprises dans la vraie vie.

Ces cases font référence aux micro-entreprises qui ont bénéficié de l’exemption de la sécurité sociale lors de la première restriction. Ne confondez pas l’impôt fiscal et les cotisations sociales prises par l’URSSAF. Au cours des mois de mai à juin, certaines entreprises n’ont pas été en mesure de déclarer leur chiffre d’affaires à l’URSSAF et d’être exemptées. Cette offre était réelle et il n’y aura pas de rattrapage. Mais le problème est que l’URSSAF perçoit les cotisations de sécurité sociale et l’impôt si vous bénéficiez d’une taxe d’exonération. En raison de l’exonération, les personnes en sortie n’ont pas payé d’impôt pendant cette période et n’ont pas été exonérées.

Vous devez remplir ces cases si vous étiez exonéré de la sécurité sociale à l’époque parce que vous êtes également exonéré à tort d’impôt. Ce dernier représente 1 % pour la vente de biens, 1,7 % pour les services et 2,2 % pour les revenus non commerciaux. En fait :

- Si vous devez remplir la case 5TJ, la taxe augmentera du montant déclaré* 1%

- Si vous devezremplissez la case 5 To, la taxe augmentera de 1,7% *le montant spécifié.

- Pour la case 5TL, la taxe augmente de 2,2 %.

Je ne vous conseille pas de fabriquer une autruche ; les autorités fiscales pourront se rétablir à long terme. Tout le trafic doit être signalé dans le champ habituel, puis la partie libérée dans la case ci-dessous.

Exemple

Le monsieur est sur l’exonération fiscale de la BNC. Il a reçu 25 000 euros au CN l’an dernier. Il avait également 1 500 euros de soutien au Covid, et était exempté de cotisations de sécurité sociale de 5 000 euros sur 25 000 reçus aide de 1 500€ n’a pas été déclarée. Le monsieur met 5 000 en 5TL parce qu’il n’a pas encore payé d’impôt sur ces 5 000 euros. Cela augmentera la taxe de 5000* 2,2 %. Le gentleman met 25000 dans la boîte 5TE. La taxe a déjà été payée parce qu’il s’agit d’une taxe de décharge (pour 20 000 par l’URSSAF l’année dernière et pour 5 000$ dans le champ 5TL), mais vous devez remplir la case car elle joue pour un certain calcul qui est supérieurexpliqués dans le cas d’autres sources de revenus de rendement.

Cas 5HY pour micro-entreprises et cadre 8UY : que faire ?

Lorsque vous effectuez des rapports en ligne, vous risquez de rencontrer une boîte avec une boîte 5HY et beaucoup se demandent si elle doit être complétée. La réponse est non, ne le faites pas car cela augmentera la fiscalité. Cette boîte ne s’applique pas et ne s’appliquera jamais aux micro-entreprises. Pour information, le montant rempli dans ce champ est soumis à des cotisations de sécurité sociale de 17,2 %. La microentreprise verse déjà des cotisations de sécurité sociale avec des rendements mensuels ou trimestriels à l’URSSAF. Sauf que vous ne le savez pas. n’a pas payé de cotisations sociales, alors vous n’avez pas à remplir la case 5HY sinon vous les paierez deux fois.

La case 8UY peut être intéressante pour ceux qui se rendent compte trop tard qu’ils ont opté pour une taxe de libération l’année dernière alors qu’ils ne sont pas éligibles. J’ai expliqué ici que la taxe d’exonération exige des conditions et des taxes plutôt drastiques.les autorités font régulièrement des ajustements douloureux si vous avez tort. Le framework 8UY vous permet de réguler facilement cet aspect sans passer par URSSAF. Je vous exhorte à suivre tout cela ici : micro-entrepreneuriat — avez-vous le droit d’opter pour un déblocage fiscal ?

Déclaration d’impôt il y a 2 ans : nouvelles boîtes pour microentreprises payantes à la source

La suite de cet article ne s’applique qu’à la déclaration de revenus 2019 qui était spéciale. Je laisse écrit que vous devriez le corriger, car cela peut encore être fait d’ici le 31 décembre. La configuration d’une collection sur la source ne vous libère pas de rapports. Pire encore, tous les auto-respecteurs de 2018 doivent remplir leur déclaration de revenus 2019 en plaçant leur chiffre d’affaires dans l’une des cases que je viens de mentionner, mais de nouvelles boîtes doivent être remplies. Il est très important de le faire car il sera utilisé pour annuler les taxes.

Je me concentre sur la façon de remplir ma déclaration de revenus 2019. Pour comprendre, je vous invite àlire : Fiscalité des micro-entrepreneurs : comment s’exonérer en 2018 en introduisant une taxe à la source et une année blanche ? Rappelons simplement que l’impôt sur le chiffre d’affaires 2018 de la déclaration de revenus 2019 a été annulé par un crédit d’impôt (modernisation du crédit d’impôt CIMR alias). Pour cela, il est nécessaire que le chiffre d’affaires des micro-auto-respecteurs en 2018 ne soit pas supérieur à celui des trois dernières années. Sinon, le bureau des impôts déduira l’impôt pour la partie de l’impôt 2018 qui va au-delà de la déclaration de revenus 2019 et devra être réclamée l’année prochaine selon les termes (voir l’article ci-joint).

1- Autocontractant à la libération

Si vous avez subi un communiqué en 2018, la déclaration de revenus 2019 n’affiche pas de nouvelles boîtes. Remplissez simplement des boîtes 5TA, 5 To ou 5TE comme nous l’avons vu et c’est fait. Veuillez noter que le passage à la taxe initiale ne vous permet pas d’être exonéré de l’impôt sur le revenu 2018. L’Année Blanche n’est pas votre affaire. Nous avons vu que des micro-entrepreneurs sont sur ce point.position parfois endommagée par l’impôt à la source : qui sont les perdants ayant une année blanche ? Enfin, notez que le cadre 8UY, qui permet le remboursement par le biais du crédit d’impôt pour décharge versée en N-1, n’est pas du tout destiné à l’année blanche. Il n’est utilisé que pour les auto-respecteurs qui ont mal payé l’impôt avant de passer à un régime réel au cours de l’année. Ils sont les seuls à pouvoir remplir et obtenir un remboursement de la taxe payée à la libération.

2- Les micro-entrepreneurs BIC doivent remplir les cases BIA, 5TJ sur la déclaration pour bénéficier du CIMR

Si vous avez participé à une activité BIC et que vous deviez remplir des boîtes de 5 Ko ou 5 KP, une nouvelle case apparaît dans votre déclaration de revenus 2019. Un micro-entrepreneur doit le compléter car il sera utilisé pour annuler les taxes. Selon la situation, vous devez :

- Votre bénéfice 2018 est inférieur ou égal à l’une des trois années précédentes : il suffit de cocher la case BIA. Vous serez ensuite exonéré d’impôt par le biais d’un crédit d’impôt pour modernisation de la récupération. Gardez à l’espritSi la case BIA n’apparaissait pas nécessairement, les autorités fiscales l’ont peut-être cochée automatiquement si elles connaissent vos revenus des années passées. Il est important de vérifier uniquement si la taxe finale est annulée. Votre chiffre d’affaires 2018 est plus élevé que les années précédentes : vous devez remplir les champs 5TJ, 5UV et 5UW avec l’année CA en question (cases remplies normalement). Le CIMR n’annulera pas entièrement la taxe, vous serez taxé de la part d’AC 2018 qui dépasse la moyenne des années passées. Vous devrez penser à demander un remboursement en N 1.

- Votre activité commence en 2018:5 HN. Vous serez ensuite exempté par le CIMR.

Assurez-vous de remplir ces cases pour bénéficier de l’Année Blanche ou éviter une reprise future.

3- Déclaration de revenus pour l’autogestion BNC : la boîte complète de 5HQ ne suffit pas

De même, les professionnels sous le régime BNC auront un cadre similaire à compléter. La logique est la même, seuls les noms des cadres changent.

- Votre bénéfice pour 2018 est inférieur ou égal à l’une des trois années précédentes : il suffit de cocher la case BNA. Exonération fiscale par le CIMR. Gardez à l’esprit que la case BNA n’apparaît pas nécessairement, les autorités fiscales l’ont peut-être cochée automatiquement si elles connaissent vos revenus des années passées. Il est important de vérifier uniquement si la taxe finale est

- annulée. Votre chiffre d’affaires 2018 est plus élevé que les années précédentes : vous devez remplir les champs 5QR, 5QR et 5QT avec CA de l’année en question (cases remplies normalement). Le CIMR n’annulera pas entièrement la taxe, vous serez taxé de la part d’AC 2018 qui dépasse la moyenne des années passées. Vous devrez penser à demander un remboursement N 1.

- Votre activité commence en 2018 : cochez la case 5KG. Vous serez alors exonéré de taxes.

Ces approches spécifiques ne devraient pas être répétées l’année prochaine. Ils sont spécifiques aux déclarations d’impôt sur le revenu en 2019